此次李嘉诚被传建立一家特殊目的收购公司,并非李氏家族首次涉足SPAC。此前,李嘉诚之子李泽楷与PayPal联合创办人Peter Thiel各自通过旗下公司太平洋世纪集团和泰尔资本共同投资成立了两家SPAC公司。 2月24日,有媒体报道称,李嘉诚计划建立一家特殊目的收购公司,计划最早本周向美国证交会递交上市申请。同日,管理资金规模达800亿元的弘毅投资同样被传计划成立特殊目的收购公司在美上市。

图片来源于网络,侵删

特殊目的收购公司英文全称为Special Purpose Acquisition Company(SPAC),也被称为“空白支票公司”,其与人们认知中的“皮包公司”极其相似,曾被不少人认为是骗局。

李泽楷早已涉足SPAC

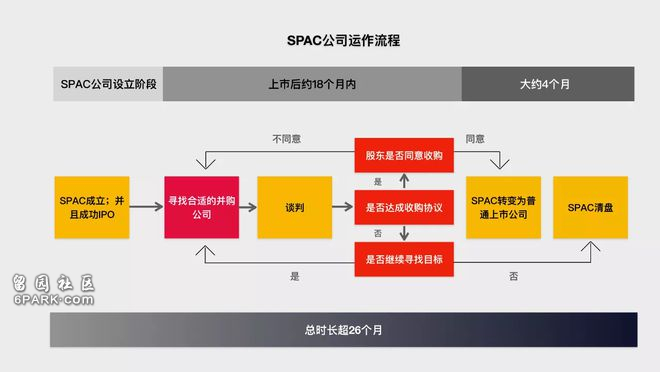

特殊目的收购公司没有明确的营业收入,雇员可以少至两个人,多为离岸注册。通常而言,SPAC通过上市募集资金,在市场上通过并购的方式整合未上市的目标公司,使其摇身一变成为上市公司,再进行更名等一系列操作。

图片来源于网络,侵删

在很多人看来,这和A股的借壳上市差不多。但实际上,A股壳公司多由于经营不善被迫“卖身”为壳,而SPAC大多由经验丰富的管理团队,或者一个主要的基石投资者牵头创立,上市之初便手握充裕资金。

不过,如果SPAC公司找到了想收购的公司,需要通过股东投票同意才能进行交易,股东也可以投反对票,选择赎回他们的股份。因此,投资于SPAC并不是一门稳赚不赔的买卖。

对于SPAC是骗局的观点,香颂资本董事沈萌认为,SPAC只是一种更为灵活简洁的上市方法,并不能认为是骗局。它的风险在于,发起设立SPAC的人是否可信、之后合并的项目是否可信均值得评估,否则像传统IPO的瑞幸一样造假最终也会沦为骗局。

美国国泰证券首席经济学家杨崇艺博士在接受时代财经采访时则表示,通过SPAC进行公开上市的模式已经存在多年。本质上这是一种先发空头支票成立皮包公司,再找到标的公司合并的曲线上市方法。该模式同时已帮助许多规模较小、甚至是投机的企业公开上市。

杨崇艺认为,“投行为了从SPAC中获得更高收益,对并购的企业也会十分‘挑剔’,这也就意味着投行一般会挑选更优秀的并购标的企业,标的未来具有更高估值。”

此次李嘉诚被传建立一家特殊目的收购公司,并非李氏家族首次涉足SPAC。

此前,李嘉诚之子李泽楷与PayPal联合创办人Peter Thiel各自通过旗下公司太平洋世纪集团和泰尔资本共同投资成立了两家SPAC公司Bridgetown Holdings和Bridgetown 2 Holdings。

其中,Bridgetown Holdings于2020年10月16日在美国纳斯达克交易所上市,从公开市场集资5.5亿美元,主要投资于东南亚市场的新经济板块,有消息称其正考虑与印尼电子商务巨头PT Tokopedia合并。截至目前,Bridgetown Holdings较发行价增长超50%。

而对于Bridgetown 2 Holdings,据媒体报道,其计划在纳斯达克上市,股票代码为BTNB,发行单位2000万,以筹集资金2亿美元,花旗集团和BTIG是该交易的联合账簿管理人。

2020年成“SPAC元年”

SPAC出现于上世纪90年代的多伦多证交所,但近两年SPAC在美股市场才逐渐热门起来。2020年SPAC上市公司数量和募资额分别同比增长320%和510%。

据统计,2020年共有248家SPAC公司在美股上市,占当年美股IPO的52.7%;募资总额高达830亿美元,占美国IPO总规模的53.5%。从IPO募资额来看,2020年美国SPAC募资额首次超越传统IPO模式,因而也被称为“SPAC元年”。值得注意的是,按汇率折算,2020年美国SPAC的募资额也分别超过了A股和港股的募资额。

沈萌在接受时代财经采访时表示,SPAC是最近美国证券交易委员会放宽了上市、特别是直接上市的限制后才提供了其在法律上的完整性。其流程简单又能满足融资需求的特点,结合了借壳上市速度快和IPO能融资的优点,相比传统IPO,所需的时间和成本都大大降低。也正因此,SPAC模式在美股愈发火爆。

此外,有市场人士表示,SPAC模式费用较低也是其受到追捧的原因之一。通常而言,IPO需要向投行支付所募集资金的1%-7%,但SPAC费用大约只有IPO募集资金费用的四分之一。

杨崇艺博士还表示,散户投资者对非传统业务的兴趣和当前的低利率环境也助涨了SPAC的繁荣。

“一些高增长潜力的新赛道正在涌现,一些中小型企业受制于规模,没啥公开交易的可能性;而公众的投资热情鼓舞了这些中小企业通过SPAC的快车道上市以获得二级市场的融资。此外,接近于零的利率,对SPAC对投资者来说机会成本很低。”杨崇艺对时代财经解释道。

进入2021年,截至2月13日,美国SPAC上市数量已达144家,募资额约444.54亿美元,上市数量和募资额已经超越2020年全年的一半。

不过,对于SPAC热潮,传奇投资人、97岁的伯克希尔副总裁查理·芒格在近期表示,这种对于尚未被发现或挑选出来的企业进行的疯狂投机,反映出了“令人不快”的泡沫。对于投行的专家而言,只要允许他们没有什么是卖不出去的。“这种投机最终一定会有糟糕的下场,只是不知道会在什么时候发生。”

SPAC目前已遍及美国、英国、澳大利亚、加拿大、韩国、马来西亚等国家和地区,其凶猛的势头吸引了越来越多的资本市场的关注,新加坡今年也计划引入SPAC模式。

新加坡证券交易所行政总裁罗文近期接受媒体访问时表示,若获得业界支持,将于今年内容许“空白支票公司”或“特别目的收购公司”到当地上市。他称,目前新交所就引入SPAC上市仍在做咨询,需取得市场的回馈,但他明言一旦市场支持便会落实计划。

此外,有媒体报道称,港交所也正开始研究SPAC机制,港交所发言人在回应媒体时也曾表示,港交所不时研究加强或改革上市制度的各个方案。沈萌在接受时代财经采访时表示,港交所的行事极为审慎,需要详尽的评估后才会接受一些新生事物,但是在美国乃至新加坡等市场的竞争压力下,也不排除会加快推进。

杨崇艺博士则认为,香港资本市场作为亚太区资本市场的龙头,应当对引入新产品持开放态度,否则和封杀自己“财路”无异。SPAC在美国如此盛行,香港要研究及模仿也是无可厚非。但其也对香港实施SPAC表示担忧:“SPAC上市具有其监管风险,监管层具体如何实施,是否适合香港市场的投资者等有关议题仍值得谨慎研究。”